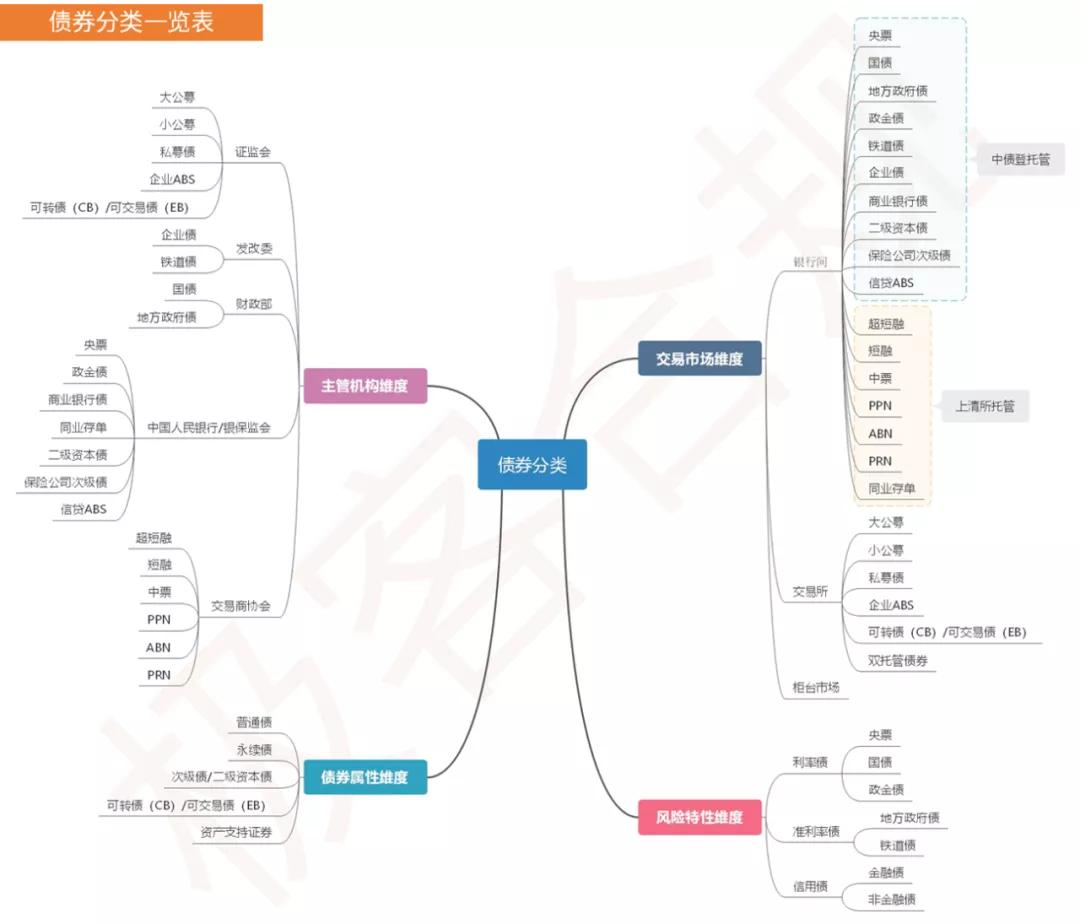

债券分类有哪些?昨天我们分享了不同主管机构管理的债券品种【债券业务基础】债券有哪些类别?,今天我们继续从交易市场维度、债券属性维度和风险特性维度介绍债券的分类,附债券的分类思维导图!

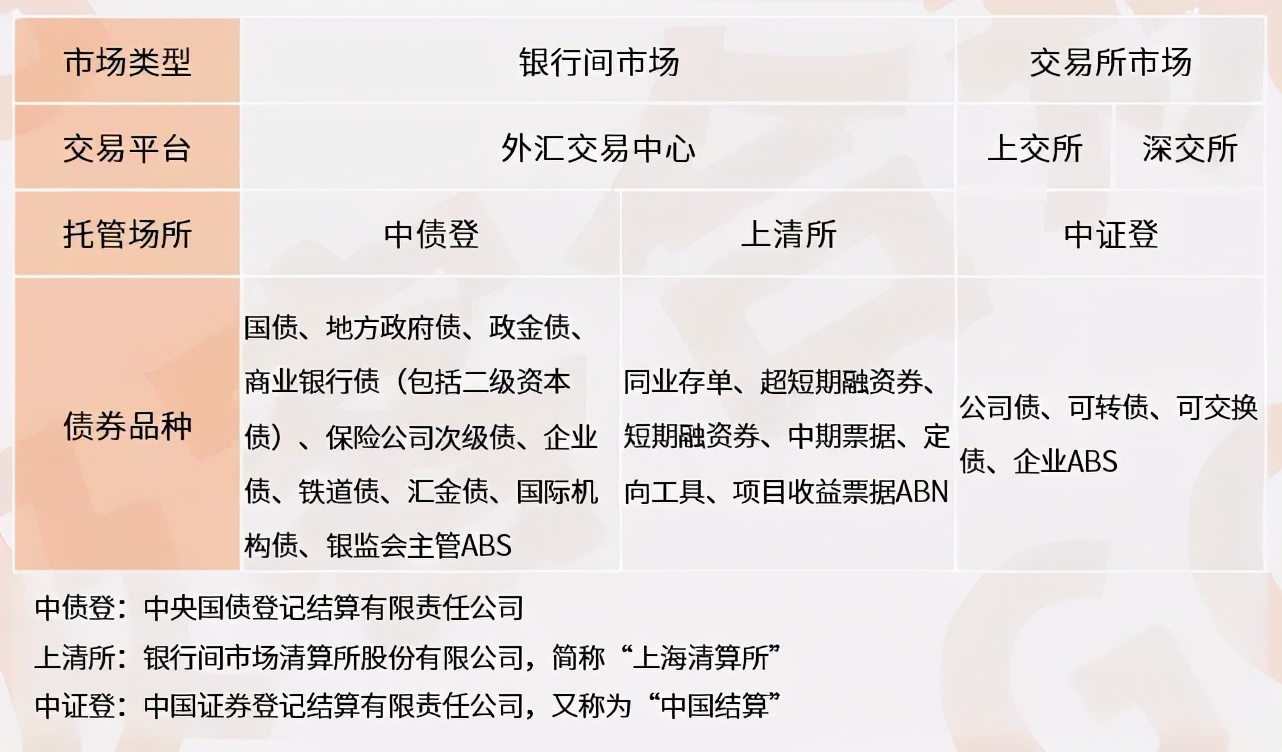

一、交易市场维度

在我国,债券的发行及交易主要有两个相对独立的市场:银行间市场和交易所市场。还有一类是柜台债市场,主要是个人或企业通过银行在营业网点或网银系统进行债券买卖,债券品种以国债为主,整个市场规模很小,这里不做展开。

银行间市场的债券交易始于1997年,最初成员只有银行,但随后逐步扩大到整个金融机构(包括证券、保险、基金、财务公司及非法人机构等)。交易品种也由单一的资金、债券扩充到各类标准的金融产品。发展至今,银行间市场已经成为最大的固定收益交易市场,远远超过交易所债券市场规模。

交易所市场由上交所及深交所两大证券交易所组成,既可以交易股票也可以交易债券。上交所和深交所均于1990年12月成立,交易品种涉及股票、债券、资金等多种金融产品。由于商业银行主要参与银行间市场,因此交易所市场的债券存量规模相对较小。

最初,商业银行主要在交易所市场参与债券及债券回购交易。由于当时制度设计及监控不完善,商业银行资金直接或间接参与股票交易的现象十分严重,比如为经济实体提供资金炒股,与券商合作将拆借资金用于股票交易,为新股申购提供资金支持,等等,引发了监管层对银行业金融系统性风险爆发的担忧。痛定思痛后,中央果断做出决策,于1997年6月6日正式成立银行间市场,所有银行由交易所市场强制转向银行间市场。

就托管场所而言,银行间市场的债券按照不同的债券品种分别在中债登和上清所两家托管机构托管。交易所市场的所有债券均在中证登托管。

有一类债券的交易及托管机制比较特别,属于跨市场交易和托管,也就是双托管。双托管的债券在在银行间市场与交易所市场均可挂牌交易。最常见的是一部分利率债(国债、政金债)、地方政府债和企业债。一只债券发行时采用跨市场托管,主要是为了方便在交易所市场进行质押融资。

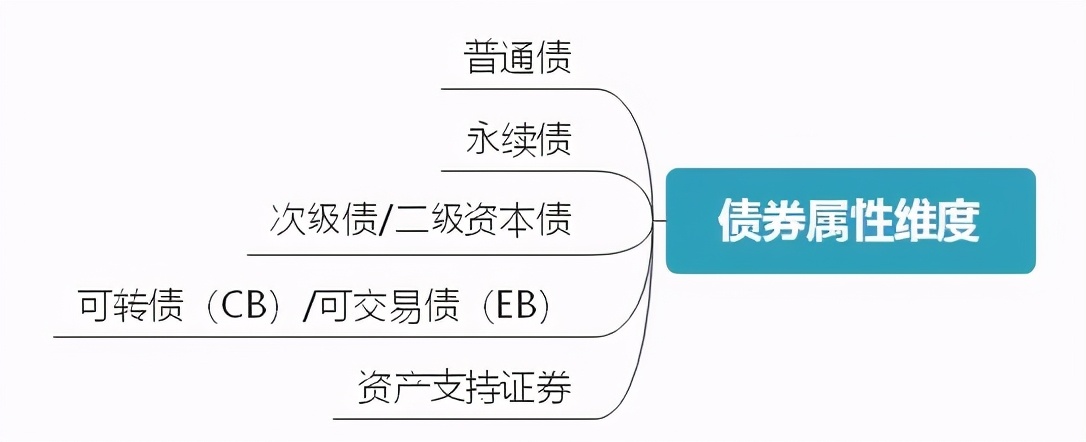

二、债券属性维度

按照债券本身的本质属性,债券可以分成以下几个类型:

(1)普通债券。一般性的无抵押的纯信用债券。大部分债券都属于此类。

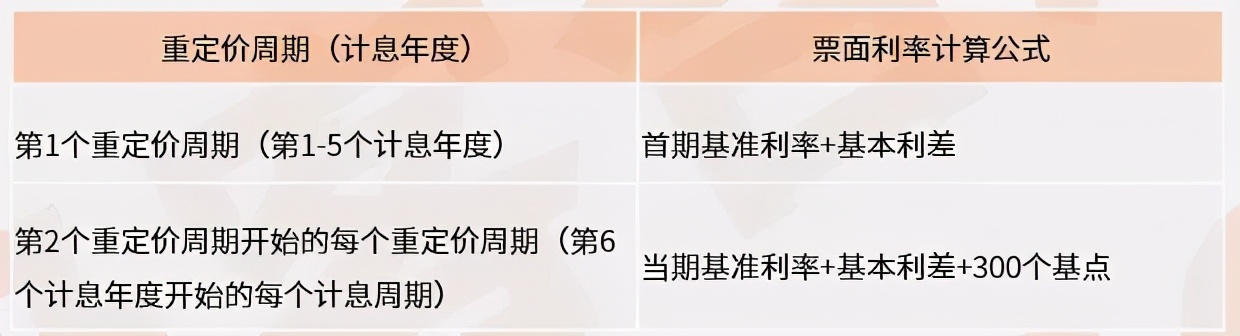

(2)永续债。永续债具有一定的股权性质,在银行间市场发行的永续债,官方称谓是长期限含权中期票据。期限一般为X+N的模式(也可以是X+X+N模式,具体看募集说明书中的约定),其中X为第一次的利率周期,X年之后,利率重置,具体重置方式可以查阅募集发行条款。

举例:

比如下面这个永续债的条款,是典型的5+N的永续债,第1个重定价周期按照发行利率定价,在第2个重定价周期,如果发行人决定对该只债券进行续期,则需要在原有的利率档上再加300个基点,作为惩罚性利率。

为什么说永续债具有很强的股权属性呢?主要是永续债一般都含有递延支付本息条款和发行人续期选择权。也就是说,如果发行人遇到还款困难,可以选择对永续债进行续期,或是递延支付利息,减轻还款压力。在很多企业财报里,我们都可以看到永续债是被当作长期资本工具单独列示的,在计算负债率时不计入企业负债。

(3)次级债/二级资本债。一般性的说法是次级债,对于商业银行发行的次级债,一般称为二级资本债,用于补充商业银行的二级资本。次级债在企业的清偿顺序上低于普通债券和永续债。

(4)资产支持证券(ABS)。ABS是债券的一个大类,国内的ABS市场被人为割裂成三块,ABS的发行管理机构也有三个:证监会主管的企业ABS、中国人民银行主管的信贷ABS,以及交易商协会主管的ABN。

(5)可转债(CB)/可交换债(EB)。可转债和可交换债与其他普通债券最大的区别在于,它们在一定条件下可以转换成股票。可转债转股时,是对发行人(上市公司)股权的增股,其他股东股权摊薄;可交换债的发行人持有某上市公司的股权,转股时,是存量股权的转让,其他股东股权不变。

还有一类比较特殊,难以分类,就是含权债。从广义上说,永续债、可转债和可交换债、部分ABS都属于含权债,条款里面都包含针对发行人或投资人(或两者兼有)的期权条款。

还有以下几类常见的含权债:

(1)浮息债。每个计息周期(如每年)利率不固定,与某个利率基准挂钩(如Shibor)。利率的确定按照“先定后付”的原则,在每个重定价周期的期初,重新设定当期利率,在期末支付利息。

(2)“A+B”型的具有双向选择权的债券。

三、风险特性维度

从风险特性维度,债券可以分为无信用风险的利率债、有政府支持的准利率债以及包含信用风险的信用债三大类。

1、利率债

利率债主要由中央政府级信用或信用背书,其信用安全等级最高,偿还有很强的信用保证,其主要风险集中在利率风险。

央行票据(简称“央票”),是中央银行调节基础货币供应量的一项货币政策工具。

国债,由财政部为筹措资金而发行的债券。财政部为了弥补赤字的需要,往往通过发行国债来筹集资金。

政金债,也就是政策性银行债,是由国家开发银行、中国进出口银行、中国农业发展银行作为发行人而发行的债券。政策性银行不同于普通的商业银行,它们很大程度上承担着国家政策的执行,包括扶贫、基建、产业政策、人民币国际化、扩大内需等非营利性或盈利周期较长的项目。因此,政策性银行受到中央政府的信用背书,其发行的债券被认定为利率债,信用风险权重为零。

还有一类债券也属于利率债,风险权重为0,就是中央汇金公司发行的汇金债。

2、准利率债

准利率债并非官方名称,是为了加以强调而单独列示的债券类型。

第一种是地方政府债,由我国地方政府为筹措发展资金而发行的债券,类似于美国的市政债券,但其法律本质有所不同。

第二种是铁道债,铁道债最早是由铁道部为支持国家铁路建设而发行的债券,2013年铁路政企分开,组建了中国铁路总公司,其发行主体也由原来的铁道部换成了铁路总公司。

地方政府债和铁道债在信用风险权重上都享受一定优惠,只按照20%进行占用。

3、信用债

信用债即法人企业主体发行的债券。根据风险特性、融资能力的不同,又可以分为金融机构发行的金融债和非金融机构发行的企业债。

金融机构由于融资能力较强,且受到监管部门的严密监管,因此与普通的工商企业在风险特性上差异较大,需要区别对待。

非金融机构发行的企业债,就是我们常说的狭义的信用债。

以上就是关于“债券分类有哪些?债券的分类思维导图”的全部内容,相信大家已经有了全面认识;更多金融知识,欢迎关注商票圈。