2020年初,新冠疫情对国内外经济的平稳运行均造成明显的影响和冲击。在市场各方的共同努力下,票据市场快速恢复正常运行,充分发挥了政策传导、支持实体的市场功能,为宏观经济企稳回升发挥了积极的推动作用。全年票据市场业务总量148.24万亿元,同比增长12.77%。其中,承兑22.09万亿元,增长8.41%;背书47.19万亿元,增长1.55%;贴现13.41万亿元,增长7.67%;交易64.09万亿元,增长25.81%。全年票据转贴现加权平均利率为2.71%,同比下降60个基点;质押式回购利率为1.87%,下降64个基点;贴现利率为2.98%,下降47个基点。

一、票据市场全力抗击疫情、支持经济发展成效显著

(一)票据市场体现“抗疫担当”,有力支持企业复产复工。年初“新冠”疫情发生后,根据人民银行统一部署,上海票据交易所迅速出台《关于进一步加强票据业务对新冠肺炎疫情防控工作支持服务的通知》,通过提供特殊服务、启动应急机制、减免相关费用等,全力支持抗疫工作,助推企业复产复工。在企业各类融资方式当中,票据融资较快恢复到正常水平。3月承兑、贴现业务量分别达2.47万亿元和1.81万亿元,较2月疫情高峰期分别增长91.26%和71.14%,快速恢复至往年同期水平。一季度全市场票据承兑金额和贴现金额同比分别增长12.12%和22.26%;3月末票据承兑余额和贴现余额分别增长10.58%和13.19%。

(二)票据业务持续向前端延伸,企业覆盖面进一步扩大。2020年,上海票据交易所上线供应链票据平台、建设完成跨境人民币贸易融资转让服务平台、持续推广标准化票据、“贴现通”和“票付通”等创新产品,深入推进商业票据信息披露有关工作,并联合会员单位加强市场宣讲和业务拓展,进一步扩大票据市场服务半径,提升了票据市场对企业的覆盖面。全年企业用票金额合计82.7万亿元,同比增长4.27%;用票企业家数合计270.58万家,同比增长11.22%。其中,小微企业用票金额44.03万亿元,占比53.24%;小微企业用票家数250.31万家,占比达92.5%。

(三)票据市场的区域结构稳定,重点地区支持有力。全年来看,东部地区票据业务总量占比65.0%,同比基本持平;中部和西部地区占比分别为15.3%和14.59%,较上年均有所上升;东北地区占比为5.12%,较上年略有下降。在年初抗击疫情的关键时期,票据市场对湖北地区支持有力,有效推动该地区企业复工复产,实现区域经济企稳回升。3月,湖北地区票据业务总量达5039.39亿元,较2月增长179.61%,同比增长7.9%;武汉市票据业务总量3247.58亿元,较2月增长199.49%,同比增长5.37%。

(四)重点行业用票增势明显,有效体现宏观政策导向和产业结构调整。2020年,医药生物、交通运输、仓储和邮政业等抗疫主力行业用票金额分别增长5.13%和6.7%,较全行业增速分别高出0.86个和2.43个百分点。基础科学研究行业、能源(资源)行业和机械设备行业用票金额同比分别增长12.38%、9.75%和6.42%,市场占比均实现稳中有升。行业用票的发展变化充分体现了票据市场各参与主体在全力抗击疫情、推动复产复工当中的担当和作为;也凸显了票据市场支持基础科学研究,落实绿色发展战略的工作实绩。

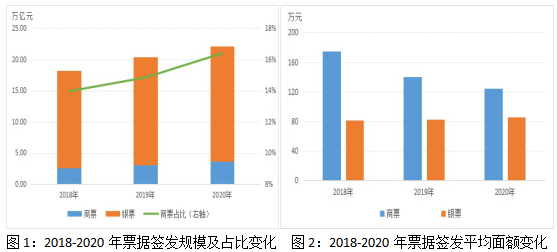

(五)商票签发占比明显提高,票据商业信用环境有所改善。2020年,商票签发金额3.62万亿元,同比增长19.77%;商票签发金额占比16.39%,较上年提升1.55个百分点;商票签发平均面额为124.7万元,同比下降11.08%。在金融政策进一步向小微企业倾斜的情况下,商业银行通过“核心企业签发商票、产业链上企业商票贴现”的形式扩大对小微企业的融资覆盖,推动了商票业务的快速发展。同时,票据市场电子化、透明度不断提高,也为商票活跃度提升、票面金额小额化创造了良好的条件。

二、银行机构票据业务总体平稳,市场结构更趋均衡

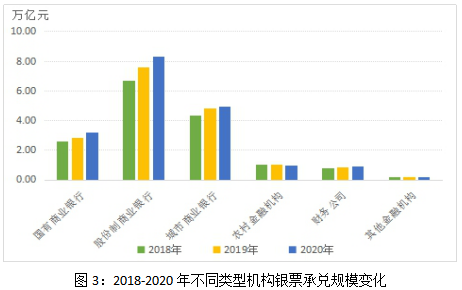

(一)银票承兑规模稳中有升,不同类型机构市场占比有所分化。2020年,全市场银票承兑金额18.47万亿元,同比增长6.43%。其中,国有和股份制银行承兑占比分别为17.17%和44.87%,市场份额均稳中有升;城商行和农村金融机构承兑占比分别为26.63%和5.08%,同比分别下降1.19个和0.78个百分点。

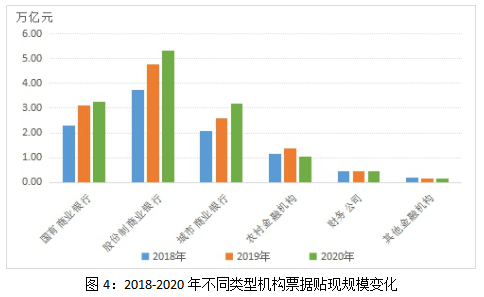

(二)贴现规模同比增长,线上融资较为活跃。“贴现通”业务破除贴现市场信息壁垒,在全国范围内实现待贴现票据和待投放资金的精准匹配。截至年末,累计有7819家企业通过“贴现通”获得票据经纪服务,28165笔票据达成贴现意向,金额469.8亿元。多家商业银行大力推动“秒贴”业务发展,客户从发起贴现申请操作到放款成功不到一分钟,有效破解传统票据业务中存在的询价流程长、操作步骤多、到账时间久、财务成本高等痛点,进一步推动贴现业务线上化、“零接触”发展,实现了疫情防控和业务拓展之间的有效平衡。在各项创新业务的带动下,全年票据贴现13.41万亿元,同比增长7.67%;其中商票贴现1.03万亿元,增长9.85%。

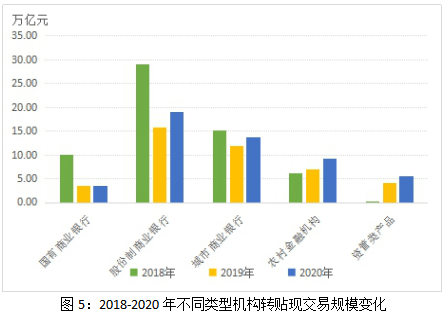

(三)转贴现交易增长较快,中小机构交易活跃。2020年,全市场转贴现交易量为44.11万亿元,同比增长13.61%,增速较上年基本持平。股份制银行、城商行和农村金融机构转贴现交易规模靠前,全年上述三类机构转贴现规模分别为19.13万亿元、13.62万亿元和9.25万亿元,同比分别增长20.65%、13.79%和34.32%。

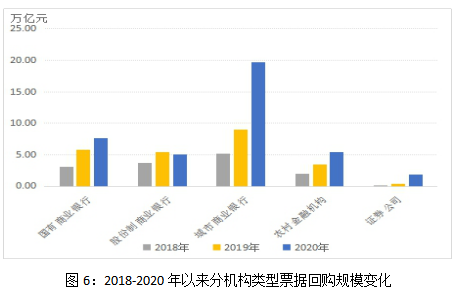

(四)票据回购交易总体活跃,质押融资功能持续增强。2020年,全市场回购量为19.98万亿元,同比增长64.87%,增速较上年略有回落。分机构类型看,国有银行回购量7.61万亿元,增长31.35%;城商行回购量19.66万亿元,增长118.94%;农村金融机构回购量5.46万亿元,增长57.81%;证券公司回购量1.89万亿元,增长458.36%;股份制银行回购量5.01万亿元,下降8.47%。

三、票据利率总体下行,政策传导效率相对较高

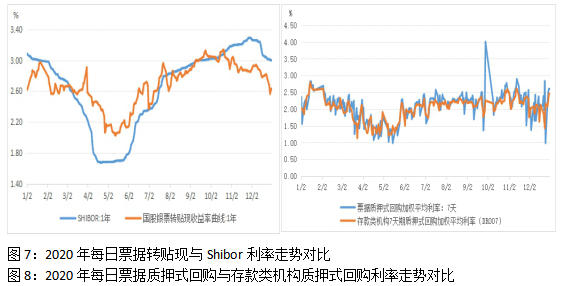

(一)转贴现利率和回购利率先降后升,与货币市场主要利率走势一致。全年转贴现加权平均利率为2.71%,同比下降60个基点。转贴现利率自5月降至2.29%的历史低位后,跟随货币市场其他利率品种持续抬升至10月的2.91%,年末有所回落。全年质押式回购利率为1.87%,同比下降64个基点。票据市场利率与货币市场其他利率走势紧密相关,3M、6M和12M转贴现利率与同期限的Shibor相关系数分别为0.68、0.80和0.89;1D票据回购利率与存款类机构质押式回购利率(DR001)相关系数达0.98,7D票据回购利率与DR007相关系数达0.80。

(二)票据贴现利率紧跟货币政策取向。贴现利率对货币信贷、宏观审慎等政策调整反应灵敏,全年走势也契合货币政策取向变化。年初以来,为应对突发疫情,央行多措并举降低企业综合融资成本,票据利率也降至2008年金融危机以来的低位,下半年随着疫情得到有效管控,经济复苏态势明显,贴现利率在三季度有所回升,反映了经济稳中向好、政策回归中性的宏观态势。全年贴现利率较LPR(1年期)平均低92个基点,充分体现了票据服务实体经济、降低企业融资成本的市场优势。

四、趋势展望

2020年,票据市场运行总体平稳,各项业务稳中有增。在上半年抗击疫情的过程中,票据市场反应迅速,有效传导货币政策意图,快速有效扩大融资规模、降低贴现成本,有力支持企业复工复产和宏观经济企稳回升;在货币政策向常态回归后,票据市场发展增速高位回落,票据利率也随货币市场利率触底回升,实现了促发展与防风险的有效平衡,也进一步突出了票据市场服务实体经济的目标要求。

2021年是“十四五”的开局之年,我国经济将进入新的发展阶段,票据市场面临的政策环境和市场机遇都将有新的变化。特别是在供应链金融重要性凸显,政策利好不断的情况下,票据在供应链金融创新发展的过程中大有可为;商业汇票信息披露制度落地、等分化票据项目建设加快推进等也为票据市场、特别是商票市场的发展奠定了更加坚实的基础。下阶段,各类票据市场主体应牢牢把握这一重要的发展机遇,统筹资源、共谋发展,切实推动票据市场各项业务创新、协调、可持续发展,为实体经济、中小微企业的转型发展提供更加有力的金融支持。