证监会在关于政协十三届全国委员会第三次会议第4666号提案的答复中表示,截至2020年5月末,供应链金融ABS累计发行924只,融资金额6141亿元,有效盘活了企业应收账款,提升了资金周转效率,降低了中小企业融资成本。

下一步,证监会将继续拓宽供应链金融ABS的行业领域,支持更多符合条件的企业利用供应链金融ABS融资。

1

2020年 供应链金融ABS

2020年,供应链金融ABS延续2019年良好的增长态势,全年发行单数为580单,同比增加132单;发行规模3,276.91亿元,同比增长14.87%,占总发行规模21.10%,仍为企业ABS发行量最大的基础资产类型。

从信用等级来看,供应链金融ABS优先级资产支持证券信用等级均为AA+级及以上,以AAA等级为主。

公开数据显示,信用等级为AAA的产品共计514单,发行规模为3,022.82亿元,加权平均收益率为3.97%;信用等级为AA+的产品共计44单,发行规模为161.43亿元,加权平均收益率为5.00%;22单产品未披露信用等级。

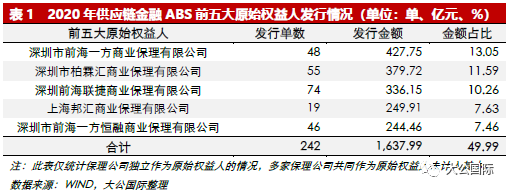

从原始权益人来看,供应链金融ABS的原始权益人以保理公司为主,保理公司在供应链金融ABS中主要作为“通道”角色,前五大原始权益人发行规模占比为49.99%。

从核心企业来看,2020年供应链金融ABS核心企业行业更为多元化,房企虽仍为主力,但占比逐年减少。核心企业为房地产企业的供应链金融ABS共计252单,发行规模1,420.83亿元,在供应链金融ABS总发行规模中占比43.36%,同比降低18.57个百分点。其他核心企业涉及零售业、建筑业、农牧等行业,核心企业包括京东、中建、新希望集团等。

作为成熟的资产证券化产品类型之一,供应链金融ABS仍在创新发展。2020年5月,市场首单“N+N+N”模式供应链金融ABS产品“天风证券-华福-前交所集合保理区块链资产1号资产支持专项计划”成功设立,该产品于2019年12月获上交所审核通过储架发行。

该产品在“N+N+N”模式基础上,将区块链技术应用于供应链金融贸易背景审查的各个环节,确保底层交易真实可靠。以上产品的发行,开创了供应链金融ABS的全新模式,为供应链金融ABS发展提供了新的思路。

同时,基于区块链技术具有分布式数据存储、信息透明性、高度自治性以及数据不可篡改等特征,可以帮助资产证券化产品解决交易各方对底层资产质量真实性的信任问题、解决资产质量好的中小企业融资难的问题、提升发行效率以及实时监测以降低存续期管理难度等问题。

2

供应链金融资产证券化的风险?

根据供应链金融的业务特征,供应链金融资产证券化风险特殊性主要存在于以下五个方面:行业风险、供应链断裂风险、供应链各企业信息传递的风险、虚假贸易风险和交易结构风险。

1、行业风险

行业风险主要体现在行业景气度波动风险和基础资产行业集中度较高两个方面。

产业链上的中小企业容易受到行业景气度波动的影响,如宏观环境、行业及市场波动的影响,因此需要重点关注产业链的行业特征,中小企业在行业和市场中所处位置,充分揭露中小企业所在行业风险及中小企业面临的风险。具体而言,行业特征是指行业周期、行业竞争情况、上下游客户的稳定性等。

受供应链金融的业务特征约束,供应链金融ABS基础资产的行业集中度较高,对于那些和经济周期密切相关的行业,特别是宏观经济进入下行周期,基础资产容易受到传导性风险影响。因此在选择产业链时,需挑选一些产业空间大,基础条件较好的产业链,如房地产、建筑、汽车、家电、医药、互联网等。

2、供应链断裂风险

由于核心企业的信用风险,供应链金融ABS存在供应链断裂风险。供应链金融ABS主要依赖核心企业的信用,核心企业在供应链融资中担当了整合供应链信息流、资金流、物流的关键角色,代表了供应链的核心价值。

3、供应链各企业信息传递的风险

由于供应链上企业都是独立经营和核算的经济实体,供应链实质上是一种松散的、未签订协议的企业联盟,当加入供应链的企业越来越多,供应链规模越来越大、结构愈加复杂时,各企业的信息传递的风险也随之加大。

4、虚假贸易风险

由于供应链金融基础资产必须建立在真实的贸易背景之上,为防止虚假交易风险,需要严格审查销售合同、订单、发货单、收货单、发票等凭证来核实贸易背景,严格审查相关交易资料,确保贸易背景真实、合法有效。

5、交易结构风险主要为循环购买风险

供应链金融ABS循环购买期间将面临资产质量下降甚至新增合格资产不充足的风险。

-END-

免责声明:文章内容来源于供应链finance智库、证监会、中国证券报、大公国际,版权归原作者所有 ;并不代表本公众号赞同其观点和对其真实性负责。若文章有不妥之处请留言指正。