宽货币紧信用,票据套利可能重现,下面我们一起讨论一下。

一、近期票据贴现利率大跌

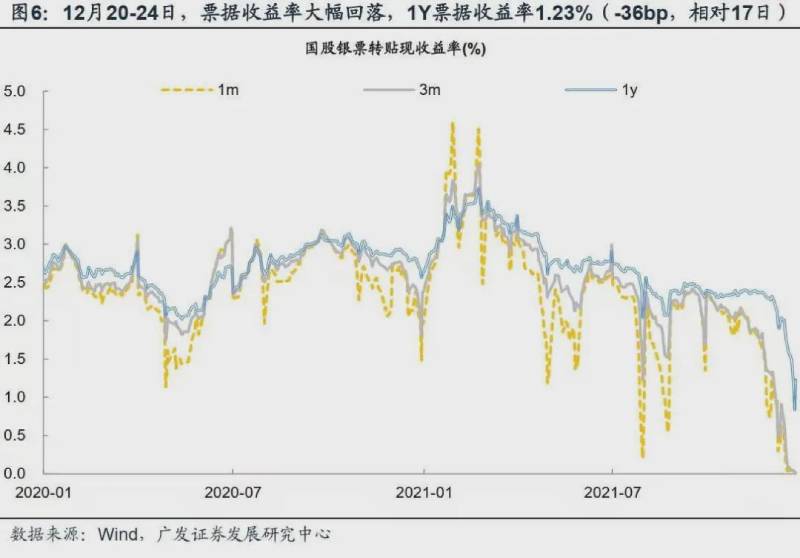

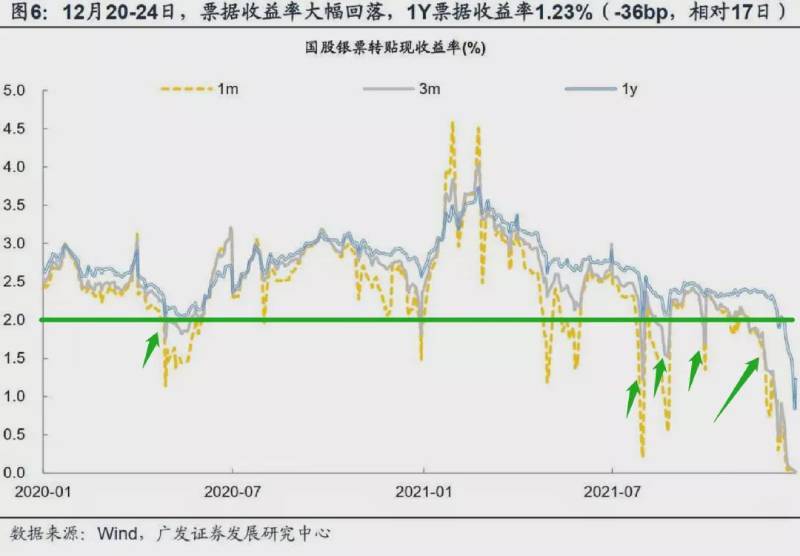

据票交所数据,2021年12月以来,票据贴现利率显著走低。

12月15日周三,即降准生效之日,1M期国股银票转贴现利率率先下破0.1%,随后两周内,2M-6M也全线跌破0.1%。

数据来源:郁言债市,数据截至12月24日

12月23日周四,跌价潮演至最烈,1Y期限国股银票转贴现利率下破1%关口,报0.834%,较月初下行超过140bp。

数据来源:上海票据交易所,数据为12月23日

二、当前狭义流动性较为宽裕,贴现利率或维持低位

个人认为,年末银行考核贷款数据+12月货币降准造成狭义流动性宽裕,或许是造成本次贴现利率深跌的原因,若这两个因素不消退,贴现利率可能就会维持在低位。下面分别进行展开:

1、银行为贷款考核进行票据融资冲量。据央行金融机构信贷收支表中的各项贷款分项数据,截至2021年11月(背景为紧信用),各项贷款同比增速仅为11.70%,2020年同期(疫情+宽信用)为12.84%,2019年同期(宽货币)为12.40%,2018年同期(紧货币去杠杆+贸易战)为13.10%,2017年同期(棚改+宽信用)为13.25%。虽然我们无法得知银行具体的考核指标,但目前近年最低的贷款增速显然是与政策的边际倾向所相悖的。

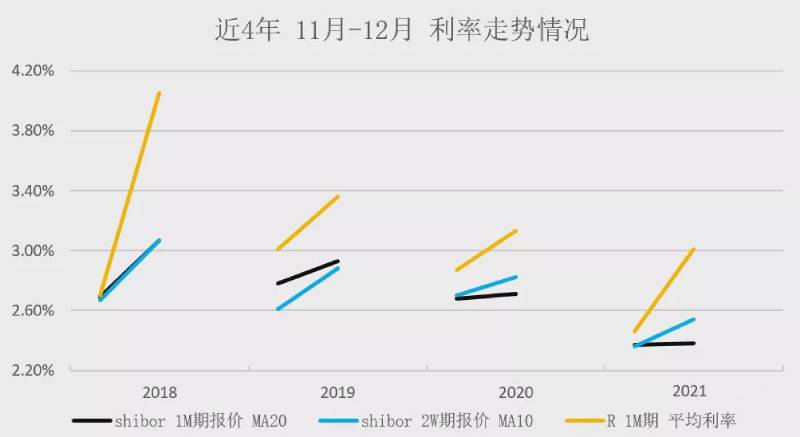

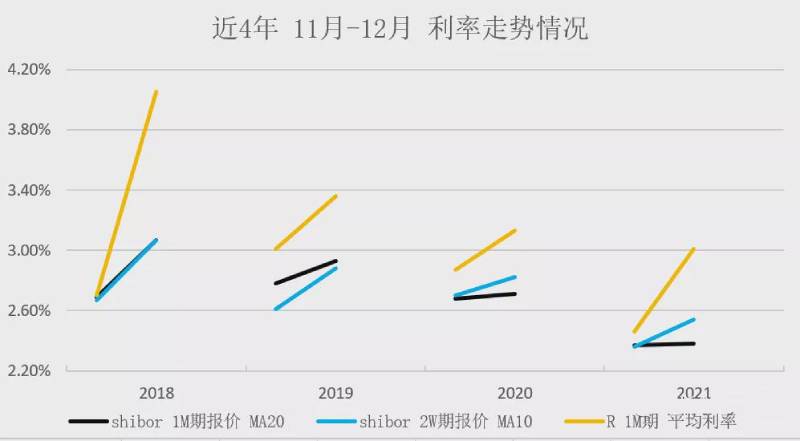

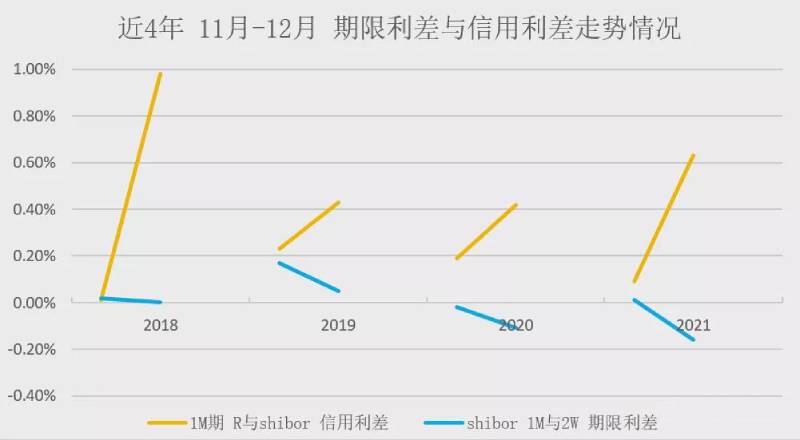

2、当前银行间流动性较为宽裕。12月15日,央行全面降准释放约1.2万亿元资金,同日MLF净回笼4500亿元,合计释放流动性约7500亿元。碰巧的是,本轮贴现利率加速下行正是从15号开始的。就算不考虑此次降准,本月资金面也依然比较宽松,我们可以从1M期shibor报价(由于笔者难以获得DR利率数据,因此用shibor报价作为代替)进行验证:进入12月后,1M期限资金开始具备跨年属性,成交价格将会抬高,历年走势也确实如此,但今年跨年资金利率从月初到现在一直都极度平稳,截至24日,shibor报价20日移动平均报2.38%,仅较11月末的2.37%上行1bp。(btw,20年上行幅度也较小是因为永煤违约后央行阶段性释放流动性,但好歹也是涨了)同时,今年2W期限shibor涨幅也明显较18、19年小。因此,可以判断当前银行间流动性还是较为宽松的。

注:由于无法推断2021年12月月末数据,此处取23日或24日数据

数据来源:中国货币网

三、贴现利率低位震荡,票据套利可能重现

目前3M期及1Y期票据利率皆跌至1.5%以下,已经低于无风险利率(1年期定期存款利率1.5%),企业有充分动力进行套利。而实际上,我近期已经在朋友圈看到有银行宣传年化3.2%以上的大额存单产品了,与1.5%的贴息相比,息差超过1.7%,套利空间非常大。(银行净息差也就2%左右)

由于票据套利分两步走:票据贴现-购买理财,因此我们还可以通过贴现发生额、企业定期存款两个数据对票据套利的规模进行观察:

1、看票交所披露的贴现发生额。

我们通过两个实例来展开。

回顾本轮流动性周期,在2020年春节后的那段时间,宽货币(4月降准)+宽信用的过程中,3M期限的国股银票转贴现利率曾有一个半月徘徊在1.6%~2%的低位,套利空间是客观存在的。而看贴现规模,市场也确实没有浪费这一波套现机会,期间的贴现发生额持续走高:2020年2月-5月,每月贴现规模平均较2019年高出4000亿元;2020年3月更是创出1.81万亿元的历史最高数据。

注:2021年12月数据为推测数

数据来源:上海票据交易所

但注意,贴现发生额高并不能倒推出贴现套利旺盛,套利的本质还是要看息差。比如在2021年下半年,虽然3M期限贴现利率也偶有几次下破2%,但主要为月末的脉冲式下破,在大多数时间中,票据贴现利率还是运行在2%以上的正常水平,因此2021Y的票据融资发生额虽然高,但套利空间不大。

数据来源:郁言债市,数据截至12月24日

但2021M12贴现利率下行的幅度、持续性都非常强劲,给票据套利提供了充分的操作空间,票据套利很可能会重现。据票交所数据,截至12月23日,12月累计票据贴现发生额已达1.33万亿元,线性外推至全月,则为1.79亿元,逼近历史高位。若考虑到近期1Y贴现利率进一步下行,可能会刺激票据贴现规模走高,本月贴现发生额极有可能刷新历史新高。

2、看信贷收支表,非金融企业存款中的定期及其他存款分项。

票据套利模式下,企业贴现后,又把资金资金存回银行,用于购买理财产品,就会造成企业定期存款高增。因此,我们可以从定期存款角度,对票据套利规模进行验证。

还是以上面所说的两个时段为例。2020年2月-5月,非金融企业定期及其他存款表现明显较强:2月新年+疫情,企业存款当弱不弱;3月-4月分别创近三年的最高和次高;5月所得税税期,企业存款强于近年同期。

但2021H2,非金融企业定期存款就持平往年同期了,显示贴现规模并不大。

数据来源:中国人民银行-金融机构人民币信贷收支表

或许有人会质疑:企业将票据贴现的资金支付出去后,若下家的资金比较 ,也可以把资金拿去正常地存定期呀,定期存款的高增并不能说明一定存在票据套利。确实,我们无法完全排除以上这种情况,但从逻辑上推演,这种情况应该是比较少见的。在通常情况下,能够获得票据、有票据去贴现的企业相对处于资金面的上层,企业规模通常较大,若大型企业都缺乏周转资金,那么处于资金面下层的中小型企业缺钱情况大概率只会有过之而无不及,而最下层的企业员工,更是靠工资吃饭的,很难有其他的资金来源。因此我推测:在大多数情况下,企业贴现资金会沿着链条层层传递,提振企业活期存款及居民存款,对企业定期存款提振作用应该是比较有限的。

这里也作个小小的补充:原本更多看中资大型/中小型银行人民币信贷收支表的单位存款-结构性存款一项指标,更为直观。但2020年5月开始,监管开始指导银行压降结构性存款规模,造成该指标单边下行,失去了观测的意义。但幸运的是,企业定期存款的数据与我们的分析还是比较吻合的,后续可以继续使用。

四、票据套利造成流动性仅停滞在银行,跨年压力下信用利差有所走扩

票据套利造成企业定期存款高增,资金实际上停滞在银行,并没有沿资金链向下游传导。而实际上,在跨年压力下,广义流动性是存在一定压力的,这点从1M期质押式债券回购平均利率(R-1M)的走高可见一斑,R与shibor(DR)的信用利差有所走扩。(2018年末信用利差特别大是因为去杠杆导致广义流动性较为匮乏)

注:由于无法推断2021年12月月末数据,此处取23日或24日数据

数据来源:中国货币网

上面的图把期限利差也画了出来,这里想总结的是:在跨期节点时,资金期限利差转负是正常现象,类比月末GC001经常飙升到4%以上就容易理解了。但需要注意的是,就算利率出现倒挂,长期限的利率虽然较低,但由于其久期较长,总成本仍然会较高,可以类比4%的GC001和2.5%的GC007,后者总成本会高得多。因此融入方有动力融入较短期限的资金,进而推升短期限利率,压缩期限利差。

五、流动性时钟处于“衰退后期”

经过上述的分析,我们可以发现,在7月、12月两次降准后,当前的狭义流动性已经较为宽裕,甚至出现了票据套利这种流动性过于宽裕的问题;而广义流动性仍然较紧,我们重点关注的企业长贷同比增速也仍然处于单边下行中。结合11月社融同比增速弱反弹的背景,我个人判断当前是一个宽货币+宽狭义信用+紧广义信用的阶段,流动性时钟处于“衰退后期”。这个阶段股债都是有故事可讲的,可以根据个人的风险偏好进场布局,而不必持币观望了。

政策方面,相信在下一阶段,央行的重心一定是引导狭义流动性向广义流动性传导。虽然宽信用的前提是宽货币,但不能光停留在宽货币特别是宽总量的层次,未来大概率利率政策和财政政策会进行跟进。

以上就是关于“宽货币紧信用,票据套利可能重现”的全部内容,相信大家已经有了全面认识;更多票据相关资讯及知识,欢迎关注商票圈票据学院。