商票的发展历程、现状与功能作用

01商票的发展历程

商票作为社会商品交换和商业信用的产物,随着经济社会和商业信用的发展而不断成熟。商票在我国有较为悠久的发展历史,最早的雏形可以追索至奴隶制社会的周朝,我国自二十世纪八十年代重新开展商票业务以来,市场发展道路较为曲折,既经历了上世纪八九十年代发展缓慢的起步阶段,也经历了本世纪前十余年的野蛮发展阶段,现在正在经历稳步发展、逐步规范的新发展阶段,截至2021年,商票承兑发生额达3.80万亿元,商票融资发生额6.1万亿元。

商票在境外发展多年,较为成熟。以美国为例,美国票据市场自上世纪60年代以来,经过不断的发展,已成为一个较成熟的市场,主要包括银行承兑汇票(BA)市场与商业票据(CP)市场,商业票据市场在美国整体处于不断增长的状态。2016年末,美国票据市场未偿付余额就约为6.1万亿人民币(按名义汇率换算)。

02商票的发展现状

2016年12月,随着上海票据交易所的正式成立,我国商票市场也迎来了新的发展阶段,市场业务量逐年增长,市场秩序日益规范,市场风险有效控制,信用环境逐步改善。总体看,当前我国商票市场发展呈现以下几个特点:

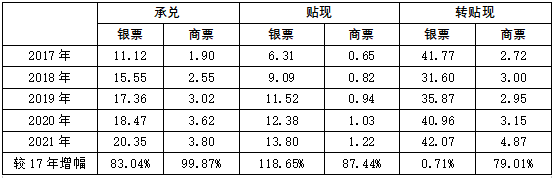

1.业务量快速增长。近年来,商票市场业务量增长迅速,以近五年的电子商票为例,2021年电子商票承兑发生额3.8万亿元,较17年增长99.87%;贴现发生额1.22万亿元,较17年增长87.44%;转贴现发生额4.87万亿元,较17年增长79.01%。

表1:2017-2021电子商票业务发生额增长情况 单位:万亿元

数据来源:上海票据交易所网站

2.业务量占比小、变化少。虽然商票承兑、贴现、转贴现等业务近年来增长迅猛,但其在市场中的占比仍然较小,且变化幅度较小,仍以电子商票为例,电子商票承兑业务五来围绕15%的市场占比上下波动,贴现占比、转贴现占比基本围绕8%波动。

表2:2017-2021电子商票业务发生额占比情况 单位:万亿元

注:商票占比=商票发生额/(银票发生额+商票发生额)

数据来源:上海票据交易所网站

3.承兑占比高于融资占比。从商票承兑、贴现、转贴现业务数据看,商票承兑市场占比远高于商票贴现、转贴现市场占比,说明商业银行更青睐信用风险相对较低的银票融资,对商票融资较为谨慎,仅少数企业承兑的商票能流入银行间市场,更多的商票只能在企业间流转,无法获取银行融资。

03商票的功能作用

1.应用市场广阔

商票属于普惠型金融产品,与债券、证券等产品相比,商票更贴近中小企业,在央行电子商业汇票系统中,存量办理票据业务的企业客户有数百万之多,其中包括大中型企业,更多的是大量中小微企业客户。商票承兑、贴现以及背书转让等业务产品广泛应用于等各种类型、各行业供应链中,渗透于企业采购、生产、销售等各个环节,确保供应链顺畅运行。商票项下的供应链票据为供应链金融发展提供了广阔的发展空间。

2.降低融资成本

票据属于低成本融资产品,可为中小企业节约营运资金。以常见的流动资金贷款业务为例,商票对承兑人而言资金成本支持微乎其微。企业办理商票业务可有效降低财务成本,优化企业资产负债水平,改善企业经营状况。

3.实现延期支付

商票承兑业务具有延期支付功能,可以较好地满足企业经营发展所需,中小企业签发商票有利于缓解资金周转压力,提高资金使用效率,改善资产负债状况。根据人民银行《电子商业汇票管理办法》规定,电子商业汇票最长期限为一年(即使半年)。如企业开立电子商票,买方最长可在一年(半年)后再兑付货款,为供应链买方企业资金周转提供了空间。

免责声明:素材来源于江财九银票据研究院,版权归原作者所有;转载此文章并不代表本平台赞同其观点和对其真实性负责。若文章有任何不妥之处请留言指正或联系删除。