21世纪经济报道 记者李愿 北京报道 今年政府工作报告未对大型商业银行普惠小微企业贷款增速提出目标,但最新的召开的国务院常务会议对国有大型银行普惠小微贷款提出了增量目标。

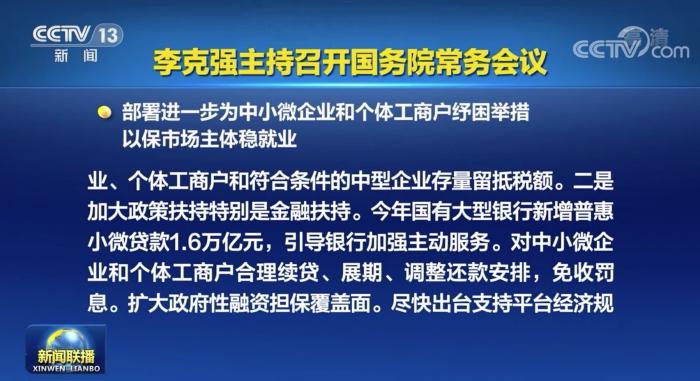

5月5日召开的国务院常务会议指出,今年国有大型银行新增普惠小微贷款1.6万亿元,引导银行主动加强服务;对中小微企业和个体工商户合理续贷、展期、调整还款安排,免收罚息。

值得注意的是,此次国务院常务会议并未明确何为“国有大型银行”,该表述与此前多年的政府工作报告中“大型商业银行”表述略有差别。

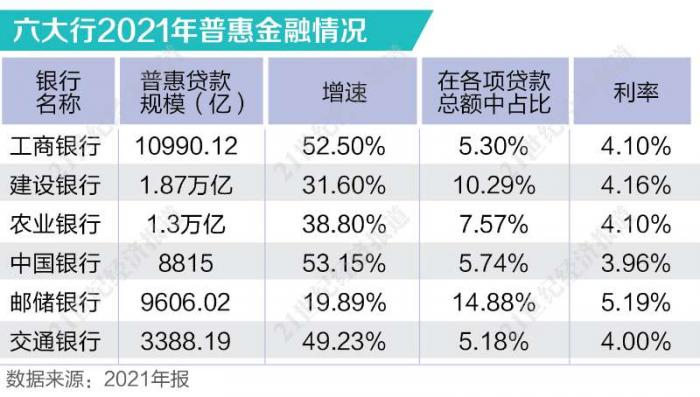

据银保监会数据显示,截至2021年末,大型商业银行普惠型小微企业贷款余额为6.556万亿元,较2020年末的4.8328万亿元增加1.7232万亿元,增速为35.66%,其中五家大行增速为41.4%。

21世纪经济报道记者据六大行2021年财报统计,截至2021年末,六大行普惠型小微企业贷款规模近6.5万亿,除邮储银行外,其余五大行均实现了30%以上增速,其中工行、中行实现50%以上增速。从各家具体情况看,规模破万亿的有三家:建行普惠贷款规模最大,达1.87万亿;其次农行1.3万亿;工行为1.1万亿。

若按照央行“中资大型银行人民币信贷收支表”中的定义,“大型银行”包括六大行和国家开发银行,则意味着1.6万亿元的普惠小微贷款增量目标下,五大行的增速目标较2021年“增速要高于40%”的要求有一定程度的下降;若“大型银行”仅包括六大行或五大行,则意味着其增速目标有所下降,但增量目标与2021年不相上下。

今年4月银保监会发布的《关于2022年进一步强化金融支持小微企业发展工作的通知》提出:努力提升小微企业贷款户中首贷户的比重,大型银行、股份制银行实现全年新增小型微型企业法人首贷户数量高于上年;大型银行、股份制银行制定普惠型小微企业信贷计划,要向欠发达地区的一级分行压实信贷投放任务,并明确要求各一级分行在向下分解信贷计划时,优先满足辖内相对欠发达地区信贷需求。

对于政策性银行,上述文件要求:政策性银行要继续深化完善与商业银行合作的小微企业转贷款业务模式,并根据自身战略定位和业务特点,稳妥探索开展对小微企业的直贷业务。

大型银行今年如何继续支持普惠小微?建设银行高管在2021年度业绩发布会上指出,今年将进一步加大对普惠金融等支持力度,同时加大普惠金融等业务金融科技投入力度。

农业银行高管在2021年度业绩发布会上指出,从2020年末统计的数据看,全市场主体有1.5亿户,其中个体工商户大致是1亿户,小微企业法人客户大致是5千万户, 90%为小微企业。而整个银行业已经提供融资支持的大概为3300万户,只占市场主体的20%,“而农行在服务普惠客户群体中覆盖面是比较大的,也只服务了192万户,通过数据可以看出,普惠金融服务增量还有很大空间。”

工商银行高管在2021年度业绩发布会上表示,今年该行将持续加大普惠金融发展力度,进一步提升普惠金融的覆盖面、精准性、持续性,加大信息融合和生态链接,精准解决小微企业融资痛点与难点,推动融资服务更加便捷可得、信用贷款和首贷户比重继续提升。

中国银行高管在2021年度业绩发布会上透露,该行今年综合考虑当前形势和监管要求,初步计划普惠金融贷款新增3000亿元,与2021年保持同等的增量水平。

据国家开发银行在2021年11月11日披露,该行当年已发放转贷款2104.3亿元,新增支持约22万户小微企业,主要覆盖了制造业、批发零售业、农林牧渔业等重点行业,以及革命老区等重点地区。

(作者:李愿 )

【免责声明】来源于21世纪经济报道,版权归原作者所有;转载此文章并不代表本平台赞同其观点和对其真实性负责。若文章有任何不妥之处请联系删除。