周五,4月社融数据出台,大幅度萎缩--说的是同比,它的绝对量仍然是增加的。截至4月末为326.46万亿,3月为325.64万亿,增加了8200亿。而去年同期4月余额为296.15万亿,3月为294.56万亿,增加了1.59万亿。

纯规模角度看,社融萎缩意味着宽松不够(也许是相对),市场会认为(预期)货币政策可能继续放水,进而抬高债券价格,拉低债券收益率。钱多了,发行者给更少的收益便可以募集到资金。

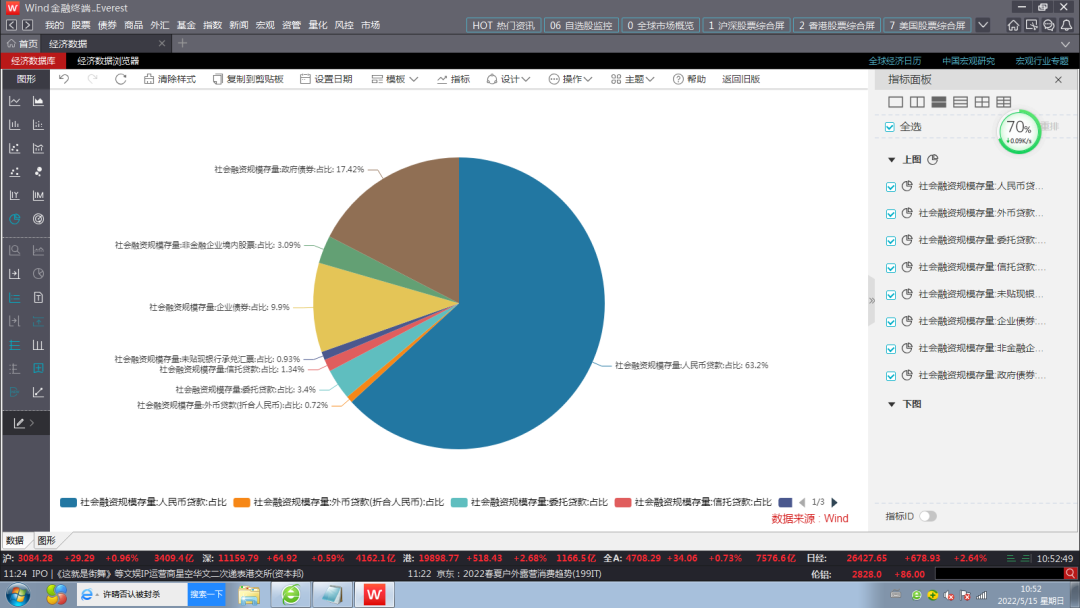

深究一下,4月社融的萎缩,主因在于:融资需求不足--在社会融资结构中,贷款占据了六成以上。4月,全部社融326万亿,人民币贷款为200万亿,占61%。政府债券为55万亿(托管机构的托管面值),占了17%,其余均在10%一下。政府债券包括国债和地方债。

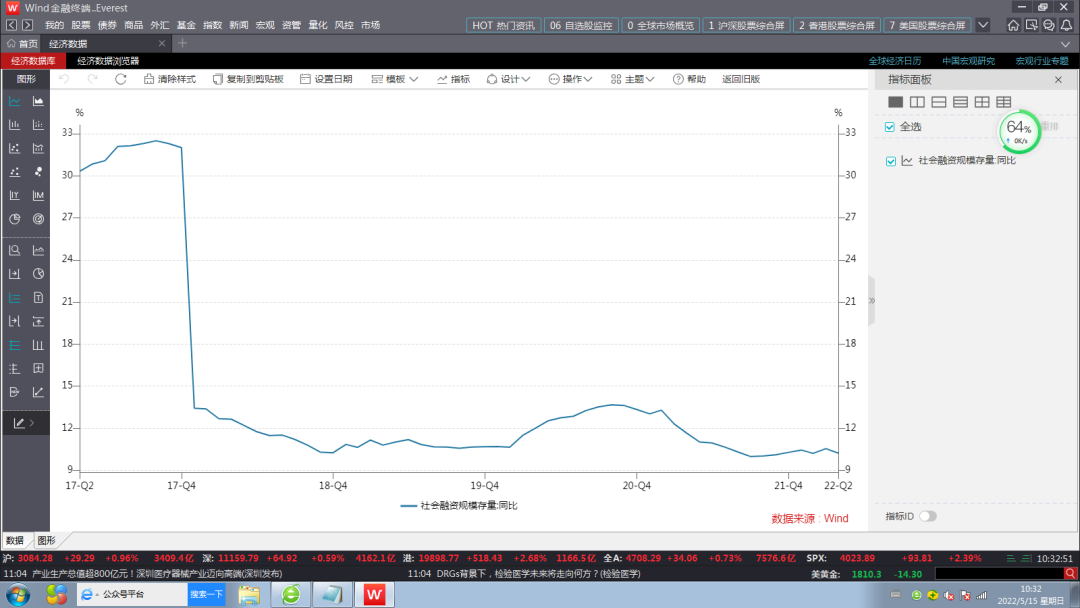

社会融资的萎缩,是人民币贷款不足所致。从历史规律看,融资需求、资金供给这两者同债市收益率之间存在着显著的关联关系。大致来讲,贷款可以代表融资需求,M2可以代表资金供给。贷款同比与M2同比之差,可以解释成资金需求的净值情况。

拉长时间序列,可以发现:

全市场资金需求净值情况同债市收益率显著正相关;一般而言,净需求上升,债券收益率上升,净需求下降,债券收益率下降。其潜在逻辑应该是:融资需求不足会被认为是货币宽松不够,进而会增大市场放水预期,从而拉低债券收益率。

这种相关关系当然也并不绝对,在某些情况下,两者甚至会背离而行。原因很多,比如社会融资虽然萎缩,也不必然得出宽松的结论,全市场有钱,淤积在银行间,并没有向前端发放贷款。

其次,需求不足或放大通常会领先于债券收益率。即:净需求先下滑,接着一段时间债市收益率才会走低。升高,也亦然。

空口无凭,看图说话。

以上就是关于“社融萎缩,债券收益率下行,还是上行”的全部内容,相信大家已经有了全面认识;更多金融知识,欢迎关注商票圈票据学院。

免责声明:来源于南阁固收。版权归原作者所有;转载此文章并不代表本平台赞同其观点和对其真实性负责。若文章有任何不妥之处请留言指正或联系删除。