做生意的人常常会接触到票据,而票据之中,运用得最广泛的就属“承兑汇票”,首先看一个商业承兑汇票通俗解释例子。

举个例子:王先生的服装厂找张先生的布料厂供货,但苦于资金流动问题,王先生无法直接支付50万的货款,他找到了银行,由于王先生在银行的信用一直不错,交了一定比例的保证金后很快申请到由银行开具的承兑汇票,并交给张先生。

张先生拿着它在半年到期后去银行便可兑付50万的货款,张先生可以怀疑王先生到期的支付能力,却不会怀疑银行的支付能力。这样,以银行信用作担保商业贸易下的远期支付就完成了。

这是承兑汇票的融资功能,但票据虽值50W,没到兑付日期,他只是一张纸,在未到期前张先生有两个选择:

1、背书转让:张先生和别人做生意,正好要支付50万,他只需要在背书上自己的名字,将其给到对方就算付了50万,这是承兑汇票的支付属性。

2、贴现:张先生急需用钱,但票据的半年后才能兑付,他可以将票据打折贴现给银行等相关机构,拿到48万。这是承兑汇票的变现功能。

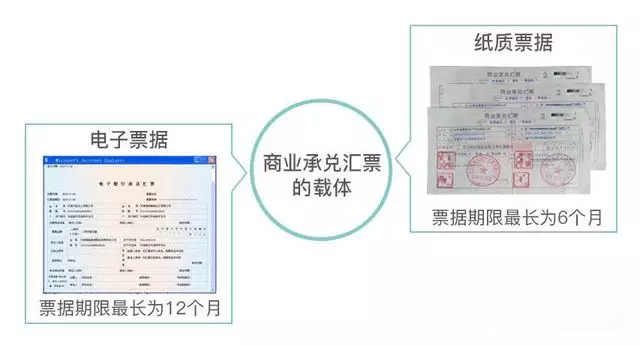

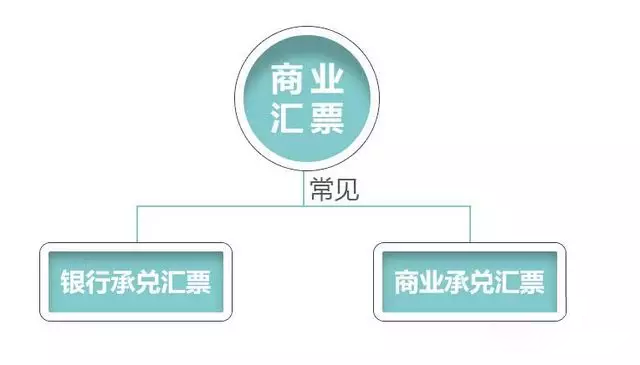

上面讲的银行开具的叫做银行承兑汇票,另外还有企业开具的,叫做商业承兑汇票。一般来说银票比商票更加有信誉度。

供应链金融最近是个热得发烫的词,那么,什么是供应链金融呢?

所谓供应链金融就是:银行围绕核心企业,管理上下游中小企业的资金流和物流,并把单个企业的不可控风险转变为供应链企业整体的可控风险,通过立体获取各类信息,将风险控制在最低的金融服务!

2017年以来,各家商业银行受到信贷规模的限制,可以发放的贷款额度十分有限,但是通过承兑、票据、信用证等延期支付工具,既能够增强企业之间的互相信任,也稳定了一批客户,银行界空前重视供应链金融业务。

目前,商业银行在进行经营战略转型过程中,已纷纷将供应链金融作为转型的着力点和突破口之一。供应链管理已成为企业的生存支柱与利润源泉,几乎所有的企业管理者都认识到供应链管理对于企业战略举足轻重的作用。

"供应链金融"最大的特点就是在供应链中寻找出一个大的核心企业,以核心企业为出发点,为供应链提供金融支持。

一方面,将资金有效注入处于相对弱势的上下游配套中小企业,解决中小企业融资难和供应链失衡的问题;

另一方面,将银行信用融入上下游企业的购销行为,增强其商业信用,促进中小企业与核心企业建立长期战略协同关系,提升供应链的竞争能力。在"供应链金融"的融资模式下,处在供应链上的企业一旦获得银行的支持,资金这一"脐血"注入配套企业,也就等于进入了供应链,从而可以激活整个"链条"的运转;而且借助银行信用的支持,还为中小企业赢得了更多的商机。

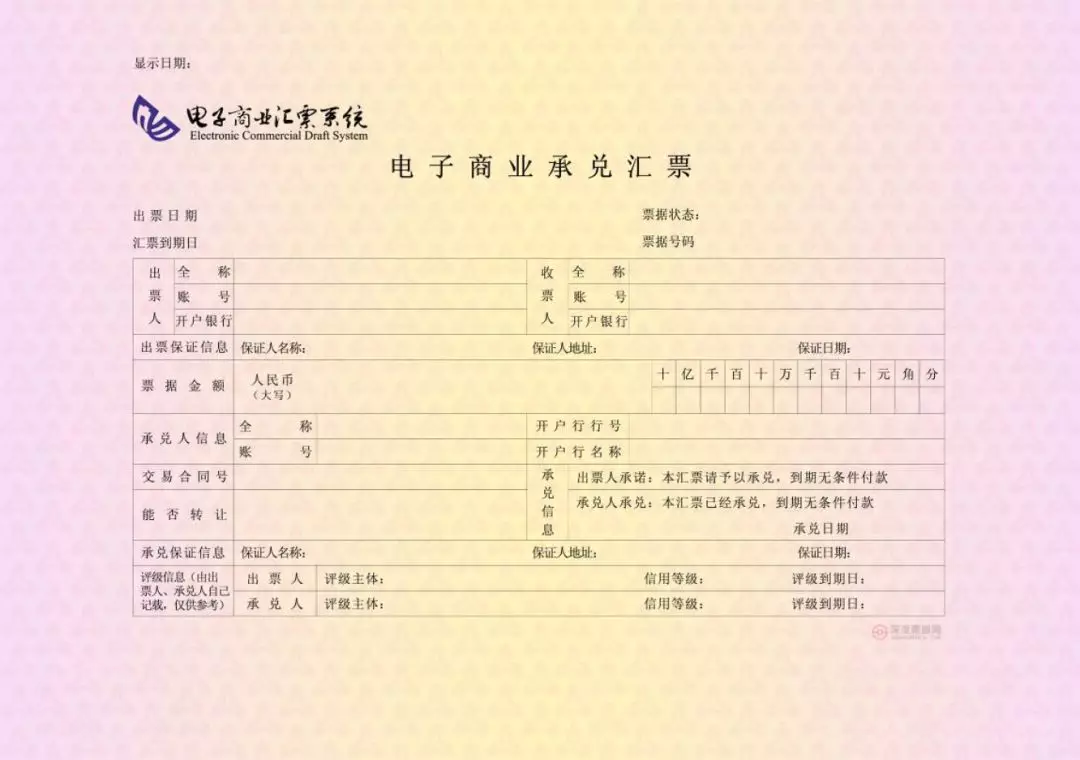

目前,作为供应链金融最好载体出现的商业承兑汇票,已越来越多的得到了金融机构和中小企业的认可。

商业承兑汇票有诸多优点,对参与多方都有好处:

一、银行

银行通过激活核心企业的“睡眠”授信额度,为授信企业开出的商业承兑提供保贴服务,让商业承兑开出后能在核心企业供应链流通。

二、核心企业

解决企业融资难,融资贵问题。通过供应链金融综合服务,实现企业融资成本接近“零”。提升信用价值,让信用在市场上流通。

三、供应商

传统结算方式,有一定的账期,结算大多采用银行承兑,前期货款融资也有成本。接受商票付款,可以做到随时签订合同,开出发票后马上收到货款。核心企业甚至可以做到预付款,解决供货商采购货物的融资问题。