如何识别标准化票据的信用风险?在讨论这个问题前,先简单的看下标准化票据的大致样子,大概也就是平平无奇。

识别标准化票据的信用风险,我们要牢牢围绕“一个中心、一个基本点”。

一个中心——以基础资产为中心

类似于资产证券化,基础资产的特征决定了后续的分析路径。根据《标准化票据管理办法》定义,标准化票据基础资产池由商业汇票构成。汇票对于债券市场投资者来讲相对不是那么熟悉,尽管《票据交易管理办法》中很早就确立了证券投资基金、资产管理计划、银行理财产品、信托计划、保险产品等非法人类参与者的参与资格,但历史来看资管产品参与汇票投资规模极小。

关于汇票的认识比较复杂,有兴趣的朋友们可以看看《票据法》和《票据交易管理办法》。就标准化票据而言,最基本的,底层汇票首先涉及到的第一个问题是银行承兑还是企业承兑,如果是银行承兑汇票,那么细究一下是否是财务公司承兑?如果是企业承兑汇票,那么需要继续了解是否去银行贴现过?回答这一系列问题的意义在于,通过基础资产确定信用主体。如果是银行承兑汇票或者已贴现企业承兑汇票,后续分析转化为对承兑行或贴现行信用的认识。如果是银行承兑汇票中的财务公司承兑汇票,则相对真正银行承兑要更谨慎一些,毕竟目前很多明星企业也拥有财务公司(东旭、宝塔等等),后续分析不光要关注承兑人还要关注原始持票人或承兑保证人的信用情况。如果是企业承兑汇票而又未贴现,则后续分析的重点将围绕承兑人或其保证人的信用展开。

一个基本点——关注信用主体

标准化票据的本金及收益的取得最终取决于底层票据的到期兑付,而票据的到期兑付则取决于信用主体的偿付能力。

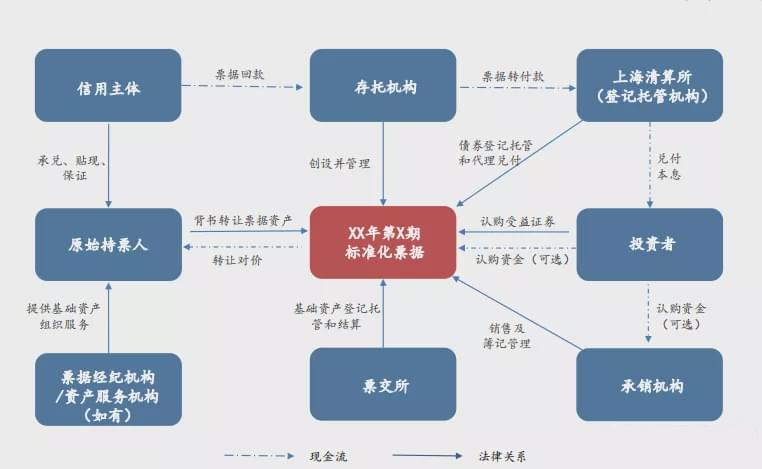

在标准化票据的整个创设过程中,底层票据由原始持票人以背书转让方式将跟票据相关的一切现在及未来、已有及或有的权利全部转移至标准化票据。该过程中涉及到的信用主体主要包括:原始持票人、承兑人、承兑保证人(或有)、贴现人、贴现保证人(或有)。底层票据的到期兑付最终依赖于上述信用主体的偿付能力。

就已贴现商业承兑票据而言,票据到期后,存托机构向票据承兑人发起提示付款,票交所系统应于当日直接扣划承兑人在央行开立的备付金账户(银票)或承兑人开户行应于当日日扣划承兑人账户资金并划付至持票人资金账户(商票)。 如果承兑人当日未完成付款,存托机构于次日向贴现人发起追索,票据交易系统于该日直接划扣贴现行在央行开立的备付金账户。

就未贴现票据而言,则主要依靠票据承兑人的到期兑付,若承兑人兑付失败,则需由存托机构代标准化票据向承兑保证人(或有)要求先行偿付,如无承兑保证人或承兑保证人偿付失败,存托机构还可向原始持票人进行追索。

上述票据到期的处理手段的法律依据都在《票据法》第三十七条、第四十四条、第四十九条、第六十一条、第六十八条等。

关于信用主体的分析顺序大致可以归纳如下:

贴现票据主看贴现人

有贴现保证人也看看

承兑人可看也可不看

未贴现票据看承兑人

有承兑保证人也看看

不行就看原始持票人

最后再看前手所有人

以上就是关于“如何识别标准化票据的信用风险”这个问题的全部解答,相信大家看完都会有所收获;更多标准化票据资讯及知识,欢迎关注商票圈票据学院。

免责声明:文章来源于网络;图片及文章配图来自于网络。版权归原作者所有;转载此文章并不代表本平台赞同其观点和对其真实性负责。若文章有任何不妥之处请留言指正或联系删除。