价值投资,就是找到企业的内在价值,并在价格低于价值时买入证券,价格高于价值时卖出证券,周而复始。投资者可以以其为核心,建立一套可重复、可持续获得收益,并且能承受一定回撤的投资体系。那么如何评定企业的内在价值显然是重要的一环,我们需要用客观的估值方法应对主观的投资世界。

按照企业是否可以估值,我们将企业分为3类:

第一类是不创造自由现金流的企业,或者现金流难以估算的企业,即无法估值,或很难估值。

第二类是可以清算企业价值,且清算价值高于企业市值,然后通过肢解企业获得收入,即格雷厄姆的清算价值法,不过在A股用处不大,其一因为A股退市机制不如美股完善,企业退市难;其二国有资产很难被清算掉,一不留神给你戴一顶侵吞国有资产的帽子。

第三类是企业持续创造自由现金流的企业,即价值投资者的主要跟踪对象。

估值是大多数投资作者的难点,但这里有值得我们细究的点,估值本身不难理解,难的是估值之前没有正确的投资理念。没有掌握对企业价值的分析方法,包括对企业竞争优势、商业模式的分析以及市场的定价规律等等。没有在对企业研究到一定程度后,对企业盈利做出前瞻性判断。各种估值方法有各种适用范围,胡用乱用会导致结果误差千里。另外估值并不是一个确切的数值,可以让我们以其为基准去买卖证券,而是一种思想,一个买入或者卖出证券的范围。

总而言之,估值的逻辑是这样的:沿着正确的投资理念研究企业的基本面,并且了解市场此刻的定价规律(流动性、政策等),进而得出估值的范围。

两种估值方法

估值方法可以分为绝对估值法和相对估值法。

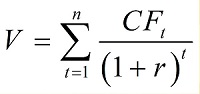

绝对估值法,即自由现金流贴现模型,通过立足企业当前基本面预测企业未来财务数据,得出企业的内在价值,以此与市值对比,判断买入卖出时机。

相对估值法,即采取跟其他企业相比较的方法,判断企业高估还是低估,因此,参照企业的选择尤为重要。此方法中常用的指标包括PE、PB、PS等,虽然绝对估值法更适合价值投资,但日常生活中使用PE指标为代表的的相对估值法更容易被投资者切入和掌握。

展望未来,绝对估值法更符合价值投资的定义,这一点是通过外资得出的,A股整体估值不高,但外资只买食品饮料、家电、银行和保险,因为这些行业赛道清晰,格局稳定,净利润转化成实打实的硬通货现金流,含金量十足。在未来,投资者会效仿外资,更加注重对商业模式的研究。

自由现金流贴现法

公式中:V代表企业内在价值,n代表企业存续年限,CF代表自由现金流,t代表时间,r代表折现率。结合公式和表格可以看出,企业内在价值就是将未来每一年预估产生的自由现金流折现到今天,然后进行求和得出来。其中有两个点需要特别强调,一是企业的内在价值只取决于未来的盈利能力,与过去的各项财务指标无关,过去的财务指标只是用来预测企业未来的盈利能力的工具;二是收益可以有多种指标衡量,营收、毛利、营利、净利,但只有自由现金流才是含金量100%的收益,不受任何的约束,是好企业创造的全部价值,可以从企业分离出去并且不影响企业的运行。

关于应用自由现金流的实战方法,就是用它进行极值的分析,即假设未来十年企业的自由现金流不增加,增长率为0,即企业发展的最坏情况。从而获得了一个有安全边际的低估区间。它的安全边际来自两方面,一是符合价值投资企业的自由现金流未来会有增长;二是自由现金流我们是以净利润作为替代,因为企业的未来现金流预测很难,优秀企业创造的自由现金流往往超过净利润。之所以不计算十年之后的数值,是因为当你以依据这十年数据计算出企业内在价值并交易后,十年之后的收益属于白送,这样可以算是附带的一条安全边际。贴现率的选择因投资者的资金成本而异,如果只是钱放余额宝,那资金成本就是2.5%;如果是有一定投资能力实现证券收益8%,那资金成本就是8%。而这还只是名义收益率,即没有剔除通货膨胀率。从这点也可以看出企业估值是因人而异的,全体投资者没有办法去通过一个指标实现通杀价值股。

通过此方法计算出企业内在价值后,并非就认为企业自由现金流不会增长了,比如消费品企业,在未来十年经济减速后,低增长高通胀的大背景下,就算量不增长,利润也会有不错的增长,这时候去微调增长率和贴现率,内在价值会出现很大变化。这也反映出我前面所讲的估值应该是一个区间,而不是一个准确数值,这个区间并不是任意更改的,投资者在掌握了一定的分析方法后,可以使这个区间限定在一个范围内。问题就来了,即使限定在一个范围内,部分投资者还是不能依靠它做出投资决断,因为单纯从数学意义上讲,通过调整增长率和贴现率,你可以得到任何数值。因此我们常说基本面研究接近科学,而估值研究接近艺术。

自由现金流贴现法的不足

实践中,自由现金流贴现法更多的是一种思考方式,而不是一种数学公式。巴菲特从来没有利用它计算过企业内在价值,但并不代表这种方法失真,恰恰相反,它是最接近真理的方法之一。它只适合现金流很好的企业,带有很大的安全边际,因此也注定错杀很多的投资机会,但是话又说回来了,安全边际足够深,盈利确定性和盈利空间才会足够大。

在A股,自由现金流贴现法主要就是食品饮料、家电、日常消费品和部分金融,再具体到企业的话,数量会很少。

总结

内在价值的根本是企业自身的能力,是一个长期成功的积累,不取决于一朝一夕之间的成败,只有一个不断发展的公司才能获得更好的市场地位,形成更大的内在价值。内在价值的关键是自由现金流,企业产生的对股东的经济效益最终必须以自由现金流的形式反应出来,而不是反应在会计意义上的各种虚无的盈利指标。

将自由现金流贴现法应用到实战也绝非是投资者能一步到位做到的事,它需要投资者以掌握企业的商业模式、竞争优势、市场定价规律等等为基础,基本面掌握的越扎实,估值就越具准确性,或者说艺术性,因为价值投资本来就是需要我们在科学与艺术之间捕捉不断变化的势能。

以上就是关于“讲讲自由现金流折现法”的全部内容,相信大家已经有了全面认识;更多金融知识,欢迎关注商票圈。